炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近日,港交所官网披露了泽辉生物科技有限公司(以下简称“泽辉生物”)在港交所提交的上市申请,公司拟根据《上市规则》18A章寻求在联交所主板上市,目前上市材料已被正式受理,中金公司为其独家保荐人。

资料显示,泽辉生物成立于2017年,致力于开发治疗多种疾病的多能干细胞来源的创新细胞治疗产品,目前处于临床研发阶段。招股书显示,公司目前的产品组合包括核心产品ZH901以及主要产品ZH903、ZH902及ZH906。

其中,ZH901是一种M细胞治疗产品,目前正在研究用于治疗损伤及炎症以及退行性疾病,包括AE-ILD、aGVHD、半月板损伤及ARDS,ZH901也是泽辉生物唯一一款处于临床阶段的在研管线。

由于尚无商业化产品,成立至今,泽辉生物陷入持续亏损,且近几个报告期内亏损额不断扩大。2022年-2023年以及2024年前6个月,公司期内亏损额分别达1.73亿元、1.96亿元、2.37亿元,短短两年半时间里亏损已达6.06亿元。截至2024年6月,公司累计亏损已达8.11亿元。连年亏损之下,公司目前已资不抵债,净负债达6.56亿元。

导致公司亏损加剧的原因一方面在于公司研发开支不断走高,另一方面则在于公司行使了大额股权激励导致行政开支激增,同时存在大额附带优先权的金融工具。由于附带优先权的金融工具按其公允价值计入流动负债项下,因此随着公司估值的提升,相关权益的公允价值水涨船高,并因此使公司出现因公允价值变动带来的亏损。

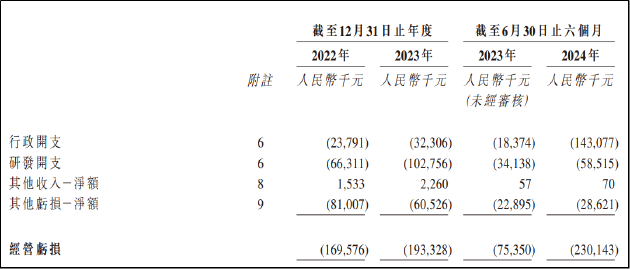

从导致经营亏损的各费用的占比情况来看,2022年-2023年以及2024年1-6月,泽辉生物研发开支分别为6631万元、1.03亿元和5852万元,占所有亏损项总额的比例分别约为38.6%、52.55%、25.65%。同期行政开支分别为2379万元、3231万元、1.43亿元,占所有亏损项总额的比例分别约为14.04%、16.33%、62.17%。

2024年行政开支激增的原因在于公司当期实施了大额股权激励,以股份支付为基础的薪酬开支达到1.29亿元。从支付对象看,公司首席财务官兼执行董事董鑫获得1.14亿元,公司首席医学官兼执行董事贾懿获得1501万元。

报告期内,泽辉生物其他亏损净额(公允价值亏损)分别为8101万元、6053万元和2862万元,对应于公司估值的提升。2023年末-2024年7月,公司先后完成B轮、B+轮、B++轮融资,每股成本为9.38元,对应公司投后估值约为22.5亿元。

由于创新药行业的特殊性,部分企业尚处于发展的早期阶段,尚未实现盈利,核心价值逻辑往往是其未来发展的良好预期而非当期的业绩表现,因此普遍使用的市盈率估值方法存在失真现象。而市研率是在此背景下引入的关键量化估值指标,可作为相关公司的作为公司估值参考。

以2023年公司研发成本计,泽辉生物市研率约22倍。以2022年、2023年平均研发成本计,公司市研率约28倍。据Wind数据显示,目前28家港股18A企业市研率中位数约为7.6倍,算术平均值为10.46倍,泽辉生物估值显著高于行业水平,估值性价比不高。

除了因公允价值变动导致的当期亏损之外,大额附带优先权的金融工具也对公司资产负债情况造成显著影响。2022年-2023年以及2024年1-6月,泽辉生物附带优先权的金融工具分别为3.39亿元、7.4亿元、8亿元,已远高于公司总资产的4.46亿元。

相关金融工具主要来源于公司IPO前融资。2019年至今,泽辉生物先后经历多轮融资,累计融资6.88亿元,而相关融资均包含有赎回优先权的对赌协议。根据招股书显示,赎回事件触发条件包括公司未能于2025年10月31日或之前完成IPO;不再与中科院合作,从而对贵公司的主营业务产生重大不利影响等,赎回价格为原始发行价加8%的年利息。

近年来,由于上市失败导致触发赎回条款的公司不在少数,一级市场投资人与公司之间的纠纷案例显著增加,从泽辉生物自身的资产负债情况看,公司同样陷入了上市或破产二选一的尴尬处境。

值得关注的是,对赌协议中强调了公司需与中科院保持合作关系。事实上,泽辉生物内部产品开发活动中使用的若干许可(金麒麟分析师)引进的专有技术均源自于中科院动物研究所及北京干细胞与再生医学研究院。

2019年5月,泽辉生物与上述战略合作伙伴订立了一系列原始合作协议,根据协议,战略合作伙伴授予泽辉生物全球范围内使用他们生成的两条临床级hESC细胞系(人胚干细胞)的排他性权利,及其控制的hESC向M细胞、mDAP细胞及RPE细胞分化途径专利权于全球范围的排他性权利,以供泽辉生物研究、开发、生产、要约销售及商业化源自干细胞的针对所有潜在适应症治疗的产品。

为此,泽辉生物须支付各种款项,包括首期付款、里程碑付款及特许权使用费付款。截至2024年6月30日,泽辉生物无形资产中“许可引进的专有技术”账面价值为2.36亿元,相应地,应付款项中“应付战略合作伙伴款项”为2.05亿元,应付战略合作伙伴长期款项的利息为522万元。未来,若达到特定条件,泽辉生物仍需向其继续支付里程碑付款。

除了核心技术为“舶来品”之外,公司的知识产权同样存在隐忧。招股书显示,泽辉生物与在研产品相关的专利及申请共计有14项。其中,与核心产品相关的专利仅1项获得授权,另外6项专利申请均处于待审定状态。

从产品角度来看,目前泽辉生物仅ZH901一款处于临床二期阶段,其余各管线均处于临床前研究状态。需要注意的是,临床试验失败率最高的阶段就是临床Ⅱ期,素有新药研发“死亡之谷”之称,因此相关管线最终能否成药以及公司未来能否进入商业化阶段均面临极大不确定性。

泽辉生物唯一一款管线尚未完成Ⅱ期临床,但却急于寻求上市的原因一方面与对赌协议要求的上市时间日益迫近有关,另一方面则在于公司现金储备已捉襟见肘。截至2024年6月,公司账面现金及等价物仅0.78亿元,结合既往数据看,现金仅能维持公司正常运营约半年。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察